Imóvel recebido por herança e Ganho de Capital

A sucessão hereditária ocorre no instante da morte do “de cujus” (falecido). Com a abertura da sucessão os herdeiros, legítimos ou testamentários, passam a ser proprietários e possuidores dos bens que integram o acervo hereditário, sem necessidade de realizar qualquer ato. Pelo processo de inventário judicial ou por escritura pública extrajudicial, se apuram os bens deixados, para fins de partilha entre os sucessores.

Ao término do inventário, deve ser preenchida a Declaração de Bens e Direitos da Declaração Final de Espólio na qual será informada, em relação a cada bem ou direito, a parcela que corresponder a cada beneficiário, identificado por nome e número de inscrição no Cadastro de Pessoas Físicas (CPF).

No item “Situação na Data da Partilha”, os bens ou direitos devem ser informados pelo valor, constante na última declaração apresentada pelo de cujus, atualizado até 31/12/1995, ou pelo valor de aquisição, se adquiridos após essa data. No item “valor de transferência”, deve ser informado o valor pelo qual o imóvel, ou cada parte deste, será incluído na declaração de bens e direitos do respectivo beneficiário.

A transferência dos bens e direitos pode ser efetuada:

- Pelo valor constante da última declaração de bens e direitos apresentada pelo de cujus; ou

- Por valor superior à última declaração do de cujus.

A opção por qualquer dos critérios de avaliação mencionados deverá ser informada na Declaração final de espólio, sendo vedada a sua retificação.

No caso de transferência pelo valor constante na última declaração de bens do de cujus, não há ganho de capital a ser apurado. Por outro lado, estão sujeitas à apuração do ganho de capital as operações que importem transferência quando for efetuada por valor superior à declaração do falecido.

Para lembrar a alíquota incidente sobre o ganho de capital até 2015 é de 15%. A partir de 2016, incidirão as seguintes alíquotas sobre o ganho de capital:

- 15% sobre a parcela dos ganhos que não ultrapassar R$ 1.000.000,00;

- 20% sobre a parcela dos ganhos que exceder R$ 1.000.000,00 e não ultrapassar R$ 5.000.000,00;

- 25% sobre a parcela dos ganhos que exceder R$ 5.000.000,00 e não ultrapassar R$ 20.000.000,00; e

- 30% sobre a parcela dos ganhos que ultrapassar R$ 20.000.000,00.

O imposto de renda, se devido, era pago pelo inventariante até 30 (trinta) dias do trânsito em julgado da decisão judicial da partilha, sobrepartilha ou adjudicação ou lavratura da escritura pública. Contudo, a IN RFB 1620 de 19.02.2016 alterou a data de pagamento para a data prevista para a entrega da Declaração Final de Espólio.

Temos que salientar que em algumas hipóteses é mais vantajoso transferir o imóvel para o herdeiro pelo valor de mercado e não pelo da última declaração do de cujus.

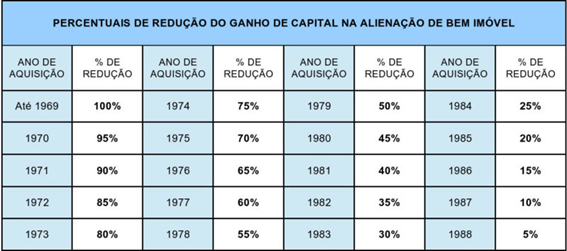

Pois, se o imóvel foi adquirido pelo falecido há muito tempo, o espólio poderá usufruir dos benefícios do fator redutor previsto no artigo 18 da Lei nº 7.713, de 22 de dezembro de 1988, e diminuir ou mesmo ficar isento da tributação do imposto de renda.

Há o inconveniente de ter que antecipar em algumas hipóteses o imposto, mas quando o herdeiro for vender o imóvel recebido em herança, pagará o imposto somente sobre o ganho de capital acima deste valor atualizado a mercado no momento do inventário.

Dependendo da situação, mesmo se for necessário adiantar o imposto, ainda poderá ser bem vantajoso, principalmente nas hipóteses em que existe interesse na alienação imediata do bem imóvel pelo herdeiro. De fato, ainda que se apure um ganho de capital, o imposto de renda pode diminuir muito com a aplicação da tabela redutora.

Segue a tabela de redução do ganho de capital no caso de imóveis adquiridos até 31.12.1988