Muitos empresários encaram o contador como uma obrigação, um gasto para protegê-los da Receita Federal e gerar as guias de impostos. Ou seja, é aquilo que se considera um mal necessário. E assim, acabam procurando o contador mais barato. Esse é um grande erro, pois o papel de um contador em uma empresa vai além de gerar guias de impostos e folha de pagamento.

O empresário precisa aprender a utilizar o contador como alguém estratégico em seu negócio. Vamos citar alguns fatores que ajudarão a empresa na escolha do contador como estratégico:

Portanto, considerar o contador como um custo seria uma visão limitada e equivocada. Ao contrário, o contador é um investimento valioso para qualquer negócio. Sua atuação é essencial para garantir o cumprimento das obrigações legais, otimizar recursos, fornecer informações estratégicas e trazer mais credibilidade para a empresa.

Portanto, é indispensável valorizar e contar com um contador competente como aliado na busca pelo sucesso empresarial

A renda auferida com a venda de imóveis pelas pessoas jurídicas recebe tratamento tributário distinto quando considerada simples receita ou ganho de capital (diferença positiva entre o valor da venda e o valor contábil do imóvel vendido), o que é determinado de acordo com:

LUCRO REAL

A determinação do “lucro” levará em conta a contabilização da receita de venda do imóvel com a dedução de seus custos (no caso, o custo de aquisição do imóvel).

Alíquotas Incidentes:

IRPJ: A alíquota do imposto de renda incidente sobre o lucro é de 15% (art. 625 do RIR/2018), com adicional de 10% sobre a “parcela do lucro real que exceder o valor resultante da multiplicação de vinte mil reais pelo número de meses do respectivo período de apuração”.

CSLL: A alíquota da Contribuição Social sobre o Lucro Líquido é 9%;

PIS e COFINS: Além do IRPJ e CSLL também serão devidos: 1,65% de PIS; e 7,6% de COFINS.

Caso o bem imóvel vendido esteja contabilizado no ativo imobilizado ao invés do ativo circulante (estoque), haverá tributação como ganho de capital e não como receita operacional, sem incidência das contribuições ao PIS e à COFINS.

LUCRO PRESUMIDO SEM OBJETO SOCIAL DE ATIVIDADE IMOBILIÁRIA

Devem apurar ganho de capital na venda de imóveis, afastando a regra de tributação pela presunção do lucro dessa operação por não se tratar de receita operacional. Nesses casos, o ganho de capital será submetido à tributação de IRPJ e CSLL pelas regras gerais destacadas acima (34%).

LUCRO PRESUMIDO COM ATIVIDADE IMOBILIÁRIA

IMÓVEL EM ESTOQUE – Ativo Circulante

Coeficiente de presunção de lucro de 8% para IRPJ e 12% para CSLL

Solução de Consulta COSIT nº 7/2021 : a Receita Federal entendeu que a receita bruta auferida pelas empresas por meio da operação de compra e venda de imóveis sujeita-se aos percentuais de presunção de 8% para o IRPJ e de 12% para a CSLL. Tal entendimento se aplica às pessoas jurídicas optantes pelo lucro presumido e subsiste ainda que os imóveis vendidos tenham sido alugados num primeiro momento.

Total: 6,73% sobre a receita da venda do imóvel

IMÓVEL EM ATIVO IMOBILIZADO

Nesse caso haverá tributação como ganho de capital, sem incidência de PIS e COFINS, por previsão legal expressa.

A tributação incidirá sobre a diferença entre o valor de venda e o valor contábil do bem, às alíquotas de aproximadamente 25% (15% + 10%) para o IRPJ e 9% para a CSLL.

O Microempreendedor Individual (MEI) exerce dois papéis, o de empresário (Pessoa Jurídica) e o de cidadão (Pessoa Física) e cada um dos papéis envolve obrigações como a declaração de Imposto de Renda (IR).

Para o empresário, são necessários os pagamentos mensais do (DAS) e a entrega da Declaração Anual do Simples Nacional (DASN-SIMEI).

Para o cidadão, dependendo dos rendimentos, deve-se apresentar a Declaração de Imposto de Renda Pessoa Física (DIRPF).

A obrigatoriedade de Declaração de Imposto de Renda começa a partir do valor R$ 28.559,70 de rendimentos tributáveis. Caso o empresário com MEI registrado possua como única fonte de renda este CNPJ, o cálculo levará em conta somente o percentual de faturamento da empresa que não está isento

O contribuinte poderá fazer retiradas a título de lucros ou pró-labore. Os lucros são isentos até o limite dos percentuais estabelecidos na legislação ou em valor maior, se apurado mediante escrituração contábil.

Caso o MEI não faça contabilidade regular, e não fazer a retirada por pró-labore, deverá seguir algumas regras específicas da Receita Federal, vamos explicar melhor no exemplo abaixo:

O cálculo dos rendimentos tributáveis referentes ao MEI vai levar em conta três fatores:

Calma, não precisa se desesperar, vamos mostrar em um exemplo de uma empresa de serviços com faturamento de R$ 100 mil:

Faturamento – R$ 100.000,00

Percentual não tributável (32%) – R$ 32.000,00

Despesas comprovadas*** – R$ 8.000,00

Cálculo dos Rendimentos tributáveis MEI:

R$ 100.000 – R$ 32.000 – R$ 8.000 = R$ 60.000,00

Se o valor for superior ao estipulado pela Receita Federal: R$ 28.559,70, deverá lançar com Rendimento Tributáveis, no exemplo dado R$ 60.000,00

Se o valor for inferior a R$ 28.559,70 não será necessário fazer a declaração como pessoa física.

*** Importante: As despesas que podem ser descontadas na conta acima são as que se referem ao funcionamento da empresa mesmo, e precisam ter forma de comprovação aceita pela Receita Federal, isto é, um documento fiscal válido que deverá ficar guardado por 5 anos.

APRIMORAR O FOCO DA SUA EMPRESA

A ciência da contabilidade não mente. E esse controle da situação financeira proporciona uma análise profunda do rumo que o seu negócio está tomando. Com informações precisas em mãos, é mais fácil organizar os processos para alcançar os objetivos e fazer o seu negócio prosperar.

FACILIDADE PAR A OBTER CRÉDITO

Na hora de solicitar um empréstimo para sua empresa, as instituições bancárias sempre analisam a fundo as demonstrações contábeis. Com a contabilidade organizada, os bancos conseguem avaliar a capacidade de pagamento da empresa, o que influencia diretamente nas taxas de juros e nos prazos.

ISENÇÃO DO IMPOSTO DE RENDA NA DISTRIBUIÇÃO DE LUCROS

Segundo a legislação fiscal, disposta no Decreto nº 9.580, de 22 de novembro de 2018, as empresas que comprovam distribuição de lucro aos sócios na escrituração contábil são isentas do Imposto de Renda. Assim, microempresas (MEs) e empresas de pequeno porte (EPPs), que estiverem com a contabilidade em dia, poderão distribuir os lucros aos sócios sem pagar nenhum imposto.

ORGANIZAR CONTAS E ECONOMIZAR TEMPO

Manter a contabilidade da sua empresa organizada é essencial para saber com precisão todos os gastos do negócio. Com todos esses registros, é possível economizar tempo quando esses dados forem solicitados por eventuais burocracias.

EVITAR PROBLEMAS COM A RECEITA

Com o avanço da tecnologia, a Receita Federal se aperfeiçoou em formas de fiscalização. Portanto, manter a contabilidade do seu negócio organizada é sinônimo de segurança para a sua empresa, uma vez que demonstra que não há sonegação de impostos ou omissão de informações.

IDENTIFICAR OPORTUNIDADE DE CRESCIMENTO

Com a contabilidade organizada, é possível identificar áreas que precisam de melhorias e detectar oportunidades de crescimento para o negócio.

TOMAR DECISÕES ESTRATÉGICAS

Com a análise dos dados financeiros, é possível tomar decisões estratégicas com mais segurança e assertividade, evitando erros e minimizando riscos.

CUMPRIR OBRIGAÇÕES FISCAIS

Manter a contabilidade organizada é essencial para cumprir com as obrigações fiscais e evitar multas e penalidades.

Como você viu, manter a contabilidade da sua empresa é mais um motivo para fazer seu negócio crescer e prosperar.

Precisa de ajuda? Conte com a equipe da BIOS Gestão.

Veja os principais conceitos da contabilidade importer para o dia a dia do empreendedor.

Conhecer bem as finanças da sua empresa é fundamental para fazer o seu negócio prosperar. Uma gestão contábil eficaz é, sem dúvida, um dos principais fatores que determinam o sucesso do seu empreendimento.

Muitas vezes, por pensarem que realizar a contabilidade de uma empresa é uma tarefa muito difícil, mas entendendo bem os conceitos que serão apresentados a seguir, você poderá monitorar, com qualidade, o patrimônio da sua empresa.

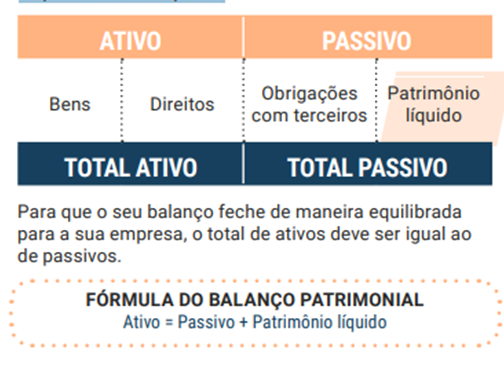

BALANÇO PATRIMONIAL

O balanço patrimonial é um resumo dos bens, dos direitos, das obrigações e do patrimônio da empresa.

O balanço patrimonial é um documento feito ao final de um determinado período, geralmente um ano fiscal, e é composto por três principais informações de uma empresa: os ativos, os passivos e o patrimônio líquido.

ATIVOS

São o conjunto de bens e direitos da empresa, que podem ser divididos em ativos circulantes e não circulantes

Ativos Circulantes são Ativos de giro Recursos em constante movimentação, que podem ser:

‣ Bens de giro (dinheiro em caixa, banco ou estoques);

‣ Direitos de giro (valores que a empresa tem a receber).

Ativos não Circulantes são Ativos estruturais que engloba todos os recursos empregados na estrutura da operação, como imóveis, móveis, veículos e utensílios, por exemplo.

PASSIVOS

São todas as obrigações e dívidas da empresa, como as despesas relacionadas a pagamento de salários, impostos, tributos, empréstimos, fornecedores, entre outras.

Eles são divididos em: circulante e não circulante.

Passivo circulante Despesas, dívidas e obrigações financeiras com prazo de vencimento inferior a um ano: ‣ Contas mensais; ‣ Empréstimos de curto prazo.

Passivo não circulante Despesas, dívidas e obrigações financeiras com prazo de vencimento superior a um ano: ‣ Empréstimos de longo prazo; ‣ Aportes financeiros

PATRIMÔNIO LÍQUIDO

O patrimônio líquido corresponde à riqueza existente no negócio. COMO CALCULÁ-LO?

(Total de ativos) – (Total de passivos) = Patrimônio líquido

RECEITAS E DESPESAS

As receitas correspondem a todo recurso proveniente da venda de produtos e serviços que a sua empresa oferece. Já as despesas são todos os gastos relacionados com a administração e vendas, como: juros, multas, material de escritório e outros.

DESPESA É IGUAL CUSTO?

Não, a diferença entre despesa e custo é que a segunda não está diretamente relacionada com o produto fina

DESEMPENHO

Corresponde à performance dos processos de uma empresa. Medi-lo é essencial para uma boa gestão, uma vez que determina se a empresa está no caminho para o sucesso. Para isso utilizam-se indicadores específicos, como:

‣ Lucratividade;

‣ Produtividade;

‣ Qualidade.

REGIME DE COMPETÊNCIA

Este é um método de registro de lançamentos contábeis. Nele, as informações pertinentes à contabilidade da empresa são registradas na hora em que são consumadas. Por exemplo: se a sua empresa fizer uma despesa no mês de janeiro e só efetuar o pagamento no mês de março, o registro contábil será efetuado em janeiro.

IMPORTANTE!

A legislação fiscal brasileira considera o regime de competência como o oficial para qualquer órgão empresarial.

NOÇÕES DE ACOMPANHAMENTO CONTÁBIL

Aprender a acompanhar as transações econômicas e financeiras da sua empresa é fundamental para tomar decisões precisas e eficazes. Esse acompanhamento contábil fornece declarações da situação econômica e financeira da empresa e é feito por meio de relatórios legais. Os principais deles são:

DEMONSTRAÇÃO DE RESULTA DOS DO EXERCÍCIO (DRE)

Este é um resumo das receitas e despesas em determinado período, que geralmente é usado para analisar o desempenho financeiro anual de uma empresa. Ou seja, o DRE calcula as receitas e as despesas da sua empresa e indica se houve lucro ou prejuízo.

FÓRMULA DO DRE Receitas – Despesas = Lucro ou Prejuízos

BALANÇO PATRIMONIAL

Como você viu no capítulo anterior, o balanço patrimonial é um resumo dos bens, dos direitos, das obrigações e do patrimônio líquido da empresa. Ele reúne informações de um determinado período e é composto por ativos e passivos. No seu balanço, a coluna da esquerda deve ser utilizada para os ativos. Enquanto o lado direito é reservado para os passivos da empresa.

DEMONSTRAÇÃO DE FLUXO DE CAIXA (DFC)

Este relatório funciona como uma memória do que entra e sai de dinheiro na sua empresa. Para isso, ele utiliza dados do balanço patrimonial da empresa e do DRE como base. Ou seja, o DFC possibilita uma visão panorâmica de como os recursos da empresa estão sendo empregados e quanto tem entrado e saído de dinheiro na empresa.

IMPORTANTE! Segundo a Lei nº 11.638/2007, micro e pequenas empresas devem apresentar a DFC anualmente.

Com isso você entende que manter a contabilidade da sua empresa em dia é mais um motivo para fazer seu negócio crescer e prosperar.

Quer saber mais ou precisa de ajuda no seu negócio?

Entre em contato com a BIOS Gestão, temos uma equipe excelente para te atender.

Sobre a possibilidade de deduzir despesas de honorários de advogados no Imposto de Renda – IR, o artigo 12-B, da Lei 7.713, de 1998, prevê que:

Art. 12-B. Os rendimentos recebidos acumuladamente, quando correspondentes ao ano-calendário em curso, serão tributados, no mês do recebimento ou crédito, sobre o total dos rendimentos, diminuídos do valor das despesas com ação judicial necessárias ao seu recebimento, inclusive de advogados, se tiverem sido pagas pelo contribuinte, sem indenização.

O sistema tributário brasileiro entende que os impostos vão incidir sobre o rendimento líquido. Desta maneira, se uma pessoa contratou um advogado para garantir algum direito e com isso, recebeu algum rendimento, é necessário que esta despesa seja dedutível. E se há dedução de base de cálculo, os valores tributados serão menores, logo se pagará menos impostos.

Por outro lado, é preciso ressaltar que a possibilidade de dedução de renda, que consequentemente resultará em dedução fiscal no IR, está limitada às despesas de honorários de advogados que estiverem atreladas ao recebimento de alguma renda. Além disso, os honorários não podem ter sido ressarcidos ou indenizados sob qualquer maneira.

Como declarar despesas com advogados no IR?

Para declarar os valores, o contribuinte irá diminuir o valor dos honorários advocatícios do valor total do rendimento que recebeu e informar esta quantia como um rendimento tributável.

No Programa Gerador da Declaração do Imposto de Renda Pessoa Física – IRPF, o lançamento da despesa de honorário de advogados deve ser realizado na ficha de Pagamentos Efetuados, com as classificações 60, 61 ou, ainda 62, que pode ser dedutível ou não, de acordo com as regras que explicamos acima.

Como declarar valores recebidos de ação judicial no Imposto de Renda?

O primeiro passo é verificar a decisão judicial que discrimina os valores recebidos, para então analisar quais têm natureza indenizatória e quais não, por exemplo o rendimento recebido de juros e atualização monetária, de maneira geral, são considerados como tributáveis, mas dependendo da situação e da ação judicial são isentos de tributação,

Caso conste que os juros e atualização monetária constituam parcelas indenizatórias, vão ser declarados junto com o valor da indenização, portanto, não serão considerados ganho de capital e não vão sofrer tributação.

As parcelas que tiverem caráter compensatório vão compor a base de cálculo do Imposto de Renda, portanto vão ser declaradas no campo de rendimentos tributáveis.

Ao realizar a declaração do IR dos valores recebidos em uma ação judicial, é importante analisar todos os rendimentos separadamente e realizar o lançamento deles nas suas respectivas fichas, sejam eles rendimentos tributáveis ou rendimentos isentos e não tributáveis.

Por fim, vale lembrar que você deve declarar os valores provenientes da ação judicial somente quando ocorrer o recebimento, independentemente da data da decisão judicial, a declaração vai acontecer somente no ano do recebimento dos valores.

Muito se fala em planejamento estratégico, mas poucos conseguem entender o que isso realmente quer dizer, vamos mostrar nesse artigo como é desenvolvido todo o trabalho da BIOS – Bussines Inteligent On System.

Ele consiste em estabelecer objetivos e metas a longo prazo e definir as estratégias e ações necessárias para alcançá-los. Para garantir que esse processo seja eficiente, é importante seguir um ciclo que envolve as etapas de controlar, planejar, executar, analisar e melhorar.

CONTROLAR

Esse é o primeiro passo na gestão de uma empresa. Para que algo possa ser gerenciado, é preciso que possa ser medido. Isso significa que a gestão de uma empresa só é possível se houver um sistema de controle eficiente que permita a medição dos resultados e a análise dos dados obtidos. Sem o controle, a empresa estaria navegando às cegas, sem saber se está indo na direção certa e sem possibilidade de correção de rumo.

PLANEJAR

Após a análise de controle, a empresa deve partir para a etapa de planejamento, traçando objetivos de curto, médio e longo prazos.

Para isso, é importante que a empresa tenha uma visão clara de onde quer chegar definindo os objetivos estratégicos que orientarão todas as atividades da empresa.

Esses objetivos devem levar em consideração os recursos disponíveis e as condições de mercado, e possuem as seguintes características:

EXECUTAR

Agora é o momento de colocar em prática todo o planejamento realizado, sem medo de arriscar e com a certeza de que estamos no caminho certo para alcançar o sucesso. É hora de agir e transformar as ideias em resultados concretos. Sabendo que a execução do planejamento não é um processo fácil e pode exigir muito esforço e dedicação.

É preciso ter em mente que, mesmo que o planejamento seja bem estruturado, ele não garantirá o sucesso se não for colocado em prática de maneira eficiente e eficaz.

Para isso, é importante ter um bom gerenciamento de tempo e recursos, bem como uma equipe comprometida e motivada. É necessário também ter um acompanhamento constante do andamento do projeto, identificando possíveis problemas e fazendo as devidas correções.

ANALISAR

Criamos os controles gerenciais, traçamos os objetivos da empresa e iniciamos os trabalhos, como saber se estamos no caminho certo?

Nessa etapa, é importante avaliar os resultados obtidos até o momento, comparando-os com os objetivos e metas estabelecidos no planejamento. É importante também identificar os pontos positivos e negativos do processo e avaliar se as estratégias e ações definidas no planejamento estão sendo efetivas.

Por meio do monitoramento dos indicadores, podemos identificar pontos de melhoria e corrigir eventuais desvios na execução dos planos. Além disso, a análise dos resultados nos permite avaliar se estamos alcançando os objetivos estabelecidos e realizar ajustes no planejamento, se necessário.

Assim, o acompanhamento dos indicadores e resultados é essencial para garantir que estamos no caminho certo e alcançando o sucesso almejado para a empresa. É fundamental que essas atividades sejam realizadas de forma constante e sistemática, para que possamos agir de forma rápida e eficiente em caso de eventuais problemas.

MELHORAR

Após a realização do ciclo de controle, planejamento, execução e análise, é importante que a empresa realinhe seus objetivos e estratégias para evoluir e se desenvolver ainda mais. Nessa fase, é fundamental avaliar os resultados obtidos, identificando o que deu certo e o que deu errado durante a execução dos planos.

Esse processo de análise nos permite entender os fatores que contribuíram para o sucesso e aqueles que impediram o alcance de nossas metas. Com esse conhecimento em mãos, podemos aperfeiçoar o processo, corrigindo os erros e buscando novas oportunidades de crescimento.

A evolução da empresa depende da capacidade de aprender com os erros, ajustar as estratégias e continuar aprimorando os processos. É um ciclo constante de melhoria e inovação, que deve ser mantido para garantir a competitividade e o sucesso do negócio.

Portanto, o realinhamento dos objetivos e estratégias é um passo fundamental para evoluir para uma nova fase da empresa, em que se busca a excelência em todos os processos e a constante busca pela melhoria.

Em resumo, esse é um ciclo fundamental para o sucesso de qualquer empresa.

Ao seguir o ciclo de controlar, planejar, executar, analisar e melhorar, a empresa pode garantir que está sempre alinhada com seus objetivos e metas, utilizando seus recursos de forma eficiente e se adaptando às mudanças do mercado.

Precisa de ajuda para implementar esse ciclo na sua empresa? Conte com a BIOS Gestão.

A situação em que uma empresa tem lucro, mas não tem dinheiro em caixa é bastante comum, especialmente em pequenos negócios. Existem vários motivos pelos quais isso pode acontecer, incluindo:

1. Estoque excessivo: Se a empresa mantém um estoque grande e não consegue vendê-lo, o dinheiro fica “preso” no estoque. Mesmo que a empresa tenha lucro em suas vendas, ela pode não ter dinheiro em caixa para pagar as despesas diárias.

2. Prazos de pagamento: Se a empresa oferece prazos de pagamento para seus clientes, pode levar algum tempo para receber o dinheiro das vendas. Se a empresa não tiver dinheiro em caixa suficiente para cobrir suas despesas enquanto espera pelo pagamento, ela pode enfrentar dificuldades financeiras.

3. Dívidas: Se a empresa tiver muitas dívidas, pode estar pagando juros e taxas que consomem grande parte de seus lucros. Mesmo que a empresa tenha lucro, pode não ter dinheiro em caixa suficiente para pagar suas despesas e ainda reduzir suas dívidas.

4. Má gestão financeira: Se a empresa não tiver um controle adequado de suas finanças, pode gastar mais do que ganha e acabar sem dinheiro em caixa. Mesmo que a empresa tenha lucro, ela pode ter dificuldades em gerenciar suas despesas e fluxo de caixa.

5. Investimentos: Se a empresa estiver investindo em novos projetos ou expansão, pode estar gastando mais dinheiro do que ganha em curto prazo. Mesmo que esses investimentos tragam lucros futuros, a empresa pode enfrentar dificuldades em manter seu caixa equilibrado no presente.

Para evitar essa situação, é importante que a empresa tenha um controle financeiro adequado, com um fluxo de caixa detalhado e uma previsão de despesas e receitas. Também é importante que a empresa tenha um estoque adequado e ofereça prazos de pagamento que não comprometam seu fluxo de caixa. Além disso, a empresa deve evitar dívidas excessivas e garantir que seus investimentos sejam equilibrados com suas receitas e despesas.

Não sabe por onde começar? A BIOS Gestão pode te ajudar nesse processo, entre em contato!

A margem de contribuição é um indicador financeiro que mostra o quanto cada produto ou serviço contribui para a geração de lucro da empresa. Ela é calculada subtraindo os custos e despesas variáveis do preço de venda do produto ou serviço.

Os custos e despesas variáveis são aqueles que variam de acordo com a quantidade produzida ou vendida, como matérias-primas, mão de obra direta, comissões de venda, impostos sobre vendas, entre outros. Já os custos e despesas fixas são aqueles que não variam com a quantidade produzida ou vendida, como aluguel, salários administrativos, seguros, entre outros.

O objetivo da margem de contribuição é fornecer informações importantes para a tomada de decisões, ajudando a identificar quais produtos ou serviços são mais lucrativos e quais devem ser eliminados ou melhorados.

Por exemplo, suponha que uma empresa venda um produto por R$ 100,00 e tenha custos e despesas variáveis de R$ 60,00.

Receita R$ 100,00

(-) Custos e Despesas variáveis R$ 60,00

(=) Margem de Contribuição R$ 40,00

Isso significa que cada unidade vendida do produto contribui com R$ 40,00 para a cobertura dos custos e despesas fixas e para a geração de lucro.

Se a empresa tiver custos e despesas fixas de R$ 30,00 por unidade vendida, teremos

(=) Margem de Contribuição R$ 40,00

(-) Despesas Fixas R$ 30,00

(=) Margem de Lucro R$ 10,00

Isso significa que a empresa terá um lucro de R$ 10,00 para cada unidade vendida do produto.

Com essa informação, a empresa pode tomar decisões estratégicas, como aumentar ou diminuir os preços de venda, reduzir os custos e despesas variáveis, buscar novos mercados, entre outras.

A margem de contribuição é fundamental na tomada de decisões financeiras, pois ela ajuda a identificar qual produto ou serviço é mais rentável e onde a empresa pode melhorar a sua eficiência. Por exemplo, se a margem de contribuição de um produto for muito baixa, a empresa pode considerar aumentar o preço ou reduzir seus custos variáveis para melhorar sua rentabilidade. Além disso, a análise da margem de contribuição também pode ser utilizada para determinar o ponto de equilíbrio da empresa, ou seja, a quantidade de vendas necessárias para cobrir todos os custos e despesas e começar a gerar lucro.

Os pequenos empresários no Brasil enfrentam diversos desafios para manter seus negócios em funcionamento e garantir o sucesso em um mercado altamente competitivo.

Um dos maiores desafios é a concorrência acirrada, que pode tornar difícil a conquista de clientes e a fidelização dos mesmos. Para enfrentar essa situação, é importante oferecer produtos e serviços de qualidade, com preços competitivos e um diferencial que atraia a atenção dos consumidores.

Outro desafio importante é a carga tributária elevada, que pode comprometer a lucratividade das empresas e dificultar o acesso a crédito e financiamento. Para superar essa dificuldade, é fundamental contar com uma boa gestão financeira e estar atualizado sobre as leis e regulamentações fiscais.

A falta de qualificação e capacitação também é um problema comum entre os pequenos empresários, que muitas vezes não possuem a formação e o conhecimento necessários para gerir seus negócios de forma eficiente. Nesse caso, é importante buscar cursos e capacitações específicas para a área de atuação e investir no desenvolvimento pessoal e profissional.

A dificuldade de acesso ao crédito é outro obstáculo enfrentado pelos pequenos empresários, que muitas vezes não conseguem obter financiamento para investir em seus negócios e expandi-los. Para superar essa dificuldade, é importante estar atualizado sobre as opções de crédito disponíveis e ter um bom planejamento financeiro.

A burocracia também pode ser um problema para os pequenos empresários, que muitas vezes precisam lidar com uma grande quantidade de regulamentações e procedimentos burocráticos que podem dificultar a gestão e o crescimento das empresas. Nesse caso, é importante buscar formas de simplificar processos e estar atualizado sobre as normas e regras aplicáveis.

Por fim, a baixa demanda por produtos e serviços e o baixo faturamento também são problemas comuns enfrentados pelos pequenos empresários. Para superar essas dificuldades, é importante investir em marketing e publicidade para atrair novos clientes e fidelizar os já existentes, além de buscar formas de diversificar a oferta de produtos e serviços e ampliar o público-alvo.

Por isso é muito importante ter alguém para ajudar na gestão da sua empresa, entre em contato com a BIOS Gestão e tenha uma equipe de consultores especializados do seu lado.

A conta corrente pessoa jurídica é essencial para qualquer empresa, uma vez que é por meio dela que é realizado o controle financeiro das transações da empresa. Ao abrir uma conta corrente, a empresa passa a ter um relacionamento formal com o banco e passa a ter acesso a diversos serviços bancários que facilitam a gestão de seu fluxo de caixa, tais como a realização de pagamentos, recebimentos e transferências bancárias.

Além disso, a conta corrente pessoa jurídica é uma exigência legal para a realização de operações financeiras de uma empresa. A Receita Federal, por meio de diversas normas e regulamentações, exige que todas as empresas possuam uma conta corrente pessoa jurídica para recebimento e pagamento de seus tributos, bem como para a realização das transações comerciais com seus clientes e fornecedores. Essa exigência tem como objetivo principal a garantia de maior transparência e segurança nas transações financeiras da empresa.

Outra vantagem da conta corrente pessoa jurídica é que ela facilita o controle fiscal da empresa. Todas as transações realizadas pela empresa são registradas na conta corrente, o que permite que a Receita Federal possa identificar com facilidade as movimentações financeiras da empresa e a origem dos recursos. Isso garante maior eficácia no acompanhamento do cumprimento das obrigações fiscais da empresa e evita a ocorrência de fraudes e sonegações fiscais.

Além das vantagens citadas acima, a conta corrente pessoa jurídica também oferece diversas outras facilidades para a gestão financeira da empresa, como a realização de transferências bancárias, pagamento de contas, recebimento de pagamentos por meio de cartões de débito e crédito, entre outros serviços. Isso ajuda a manter o fluxo de caixa da empresa saudável e evita a ocorrência de atrasos e inadimplência em suas obrigações financeiras.

Vale ressaltar que, ao abrir uma conta corrente pessoa jurídica, a empresa deve estar atenta às exigências legais e às condições estipuladas pelo banco. É necessário escolher a instituição financeira que ofereça as melhores condições de acordo às necessidades da empresa, com taxas, tarifas e serviços que se adequem ao porte e ao perfil da empresa.

Em resumo, a conta corrente pessoa jurídica é fundamental para o controle financeiro e fiscal de uma empresa. Ao abrir uma conta corrente, a empresa garante maior transparência nas operações financeiras, facilita a gestão do fluxo de caixa, cumpre com as exigências legais e evita a ocorrência de atrasos e inadimplência em suas obrigações financeiras.

Abrir um empresa não é algo fácil e simples, e muitas dúvidas pairam na cabeça das pessoas, vamos fazer um breve resumo das principais dúvidas que existem:

1. Qual o tipo de empresa criar? As pessoas geralmente têm dúvidas sobre o que é melhor para a sua situação, se é melhor abrir uma empresa individual , empresa de sociedade limitada , empresa de sociedade anônima ou outra forma empresarial. A escolha do tipo de empresa pode afetar questões tributárias, responsabilidade e os procedimentos para abertura.

2. Como elaborar o plano de negócios? O plano de negócios é um documento importante que ajuda a entender o sucesso de um novo empreendimento. Muitos empreendedores não sabem como elaborar um plano de negócios, quais informações incluir ou como apresentar o documento para os potenciais investidores.

3. Como registrar a empresa? Muitas pessoas têm dúvidas sobre como registrar a empresa. Elas querem saber quais os documentos necessários, quais as autorizações necessárias, como escolher o nome, como obter o número do CNPJ e os procedimentos para registro nas juntas comerciais.

4. Onde obter investimento inicial? Muitas pessoas querem saber como obter investimento inicial para a sua empresa. Elas geralmente têm dúvidas sobre como abordar investidores, como preparar um apresentação do seu negócio e quais as melhores opções para o seu negócio.

5. Como lidar com questões fiscais? As questões fiscais assustam muitos empreendedores. Eles costumam ter dúvidas sobre quais são as obrigações fiscais, como pagar impostos e quais os regimes tributários disponíveis.

6. Como fazer a gestão financeira? Muitos empreendedores têm dúvidas sobre como fazer a gestão financeira do negócio. Eles querem saber como controlar as finanças, como registrar as despesas e receitas, como fazer o fluxo de caixa e como elaborar o demonstrativo de resultado.

É importante destacar que cada um desses temas pode gerar muitas outras dúvidas.

Se precisar de ajuda entre com contato conosco que iremos ajudar na construção do seu sonho.

A contabilidade é uma ferramenta fundamental para a gestão financeira de uma empresa. Ela atua como uma fonte de informações precisas e confiáveis sobre as finanças do negócio, o que permite tomar decisões estratégicas e obter vantagens competitivas. Neste texto, vamos explorar seis formas como a contabilidade pode ajudar na gestão financeira de uma empresa.

1. Controle financeiro: A contabilidade fornece um panorama claro das finanças da empresa, permitindo o acompanhamento de receitas, despesas, investimentos e fluxo de caixa. Investir em uma boa contabilidade ajuda a manter as finanças organizadas, permitindo pensar em estratégias para obter mais lucro e reduzir os custos, garantindo resultados mais positivos a longo prazo.

2. Tomada de decisão: A contabilidade também fornece informações críticas que ajudam na tomada de decisão, permitindo, por exemplo, escolher o melhor momento para investir em novos produtos ou serviços, para expandir o negócio ou para contratar mais funcionários. A contabilidade pode, inclusive, ser utilizada para elaboração de orçamentos e planejamentos estratégicos, reduzindo as chances de erros e surpresas desagradáveis no futuro.

3. Planejamento tributário: A contabilidade permite uma melhor compreensão e otimização dos tributos devidos pela empresa, a começar pela escolha do regime tributário, verificação da correta apuração dos impostos e adequação às legislações fiscais. Desta forma, a contabilidade pode auxiliar na redução da carga tributária e no cumprimento das obrigações fiscais, evitando multas e penalizações.

4. Previsão de fluxo de caixa: A contabilidade fornece ao gestor uma visão clara do fluxo de caixa, ou seja, da quantidade de dinheiro que entra e sai da empresa. A partir dessas informações, é possível fazer previsões do fluxo de caixa a curto e longo prazos, possibilitando a melhoria do controle financeiro e preparando para períodos de menor entrada de valores.

5. Análise de desempenho: A contabilidade também ajuda a empresa a realizar análises de desempenho no negócio. Por meio da contabilidade, é possível analisar o lucro, o retorno sobre o investimento, a rentabilidade e outras métricas de desempenho, permitindo ajustes nas estratégias adotadas para a empresa obter melhores resultados.

6. Planejamento tributário: Por fim, a contabilidade ajuda a empresa a manter uma boa relação com o mercado e com os investidores. A construção de balanços e demonstrativos financeiros confiáveis, bem como a manutenção das finanças sob controle, demonstra para os investidores que a empresa é saudável e tem potencial para crescer e se manter no mercado.

Em resumo, a contabilidade é uma ferramenta essencial para a gestão financeira da empresa, ajudando a manter as finanças em ordem, fornecendo informações para tomada de decisão estratégica e possibilitando a construção de uma base sólida para o sucesso do negócio.

Existem diversas dúvidas que os empresários podem ter em relação à contabilidade, principalmente aqueles que não têm formação na área ou que estão iniciando um novo negócio. Algumas das principais dúvidas são:

Outra dúvida comum dos empresários é sobre a documentação necessária para abrir uma empresa. O contador pode orientar sobre os documentos exigidos para cada tipo de empresa e também auxiliar na elaboração do contrato social.

Os empresários também costumam ter dúvidas sobre como funciona a contabilidade de uma empresa, desde a organização dos documentos até a elaboração das demonstrações contábeis. O contador pode explicar o funcionamento do sistema contábil da empresa e orientar sobre as obrigações fiscais e tributárias.

A carga tributária no Brasil é bastante elevada, e muitos empresários têm dúvidas sobre como reduzir os impostos pagos pela empresa de forma legal. O contador pode ajudar a identificar oportunidades de planejamento tributário e a implementar estratégias para reduzir os custos com impostos.

Muitos empresários têm dúvidas sobre como fazer a gestão financeira da empresa, desde o controle de custos e despesas até a elaboração de orçamentos e projeções financeiras. O contador pode auxiliar na elaboração de relatórios financeiros e na tomada de decisões estratégicas com base nas informações contábeis e financeiras da empresa.

Muitos empresários têm dúvidas sobre como fazer o registro da empresa nos órgãos competentes, tais como a Junta Comercial, a Receita Federal e a prefeitura. O contador pode orientar sobre os procedimentos necessários para a legalização da empresa.

É importante ressaltar que o contador é um parceiro importante para a gestão financeira da empresa, e pode auxiliar o empresário em todas as questões relacionadas à contabilidade e finanças. É fundamental que o empresário busque um contador de confiança e que esteja atualizado sobre as mudanças nas legislações fiscais e tributárias.

No Brasil, todas as empresas, independentemente do porte ou natureza jurídica, são obrigadas por lei a ter um contador responsável pelo controle e gestão de suas finanças. Essa obrigatoriedade está prevista no artigo 1.179 do Código Civil Brasileiro e na Lei nº 6.404/76, conhecida como Lei das Sociedades por Ações.

A figura do contador é fundamental para garantir a transparência e a segurança das informações contábeis e financeiras da empresa. Ele é o profissional responsável por manter todos os registros contábeis e fiscais da empresa em ordem, bem como por elaborar as demonstrações financeiras, tais como o balanço patrimonial, a demonstração do resultado do exercício e a demonstração das origens e aplicações de recursos.

Além disso, o contador também é responsável por auxiliar a empresa na tomada de decisões estratégicas, fornecendo informações precisas e confiáveis sobre a situação financeira da organização. Ele pode auxiliar, por exemplo, no planejamento tributário, na gestão de custos e despesas, no controle de estoques e na elaboração de orçamentos.

Outra função importante do contador é garantir que a empresa esteja em conformidade com as obrigações fiscais e tributárias, evitando assim possíveis penalidades e multas. Ele é responsável por elaborar e transmitir as declarações fiscais, tais como o Imposto de Renda e as contribuições sociais, além de auxiliar na elaboração e implementação de políticas de controle interno e na prevenção de fraudes.

Cabe ressaltar que a ausência de um contador responsável pode acarretar graves consequências para a empresa, tais como a impossibilidade de participar de licitações públicas, a suspensão das atividades da empresa, a aplicação de multas e penalidades, entre outras.

Portanto, a contratação de um contador é uma obrigatoriedade legal que deve ser levada a sério pelas empresas brasileiras. Além de cumprir a lei, a presença de um contador responsável traz diversos benefícios para a organização, tais como o controle efetivo dos recursos financeiros, a redução de riscos fiscais e tributários, a tomada de decisões mais assertivas e a melhoria da imagem da empresa perante o mercado e a sociedade.

Problemas com fluxo de caixa podem ser comuns em empresas de todos os tamanhos, mas é importante identificar a causa do problema o mais rápido possível para impedir que ele se agrave. Aqui estão algumas soluções para problemas de fluxo de caixa:

1. Reduza as despesas: É importante avaliar todas as despesas da empresa e identificar os custos que podem ser reduzidos ou eliminados. Corte despesas extras e elimine gastos desnecessários que possam estar prejudicando o fluxo de caixa.

2. Renegocie dívidas: Tente renegociar prazos ou juros de empréstimos e financiamentos para diminuir as despesas com juros e aliviar a pressão no caixa da empresa.

3. Aumente as vendas: É possível aumentar a receita da empresa por meio de ações de marketing e vendas diretas, buscando novos clientes ou ampliando a carteira de produtos/serviços oferecidos.

4. Ofereça opções de pagamento diferentes: Possibilidade de reduzir o prazo de recebimento melhoram as condições do caixa da empresa.

5. Gerencie melhor o estoque: Evite um excesso de estoque, que pode amarrar capital e prejudicar o fluxo de caixa da empresa. Gerencie melhor o estoque, evitando pedidos excessivos de produtos/produtos parados que não estão sendo vendidos.

6. Faça projeções financeiras: Elaborar projeções financeiras pode ajudar a avaliar o fluxo de caixa da empresa a longo prazo e fazer ajustes nos pagamentos e recebimentos, priorizando os compromissos de curto prazo que são mais urgentes.

7. Adote um sistema de gestão financeira: um software de gestão financeira pode ajudar a compartilhar informações importantes em tempo real, trazendo vários benefícios:

– Automatização de processos financeiros, reduzindo erros e aumentando a eficiência;

– Melhoria da gestão do fluxo de caixa, permitindo maior controle das entradas e saídas de recursos;

– Geração de relatórios financeiros mais precisos e detalhados, auxiliando na tomada de decisões estratégicas;

– Facilitação do cumprimento de obrigações fiscais e tributárias;

– Aumento da transparência e confiabilidade das informações financeiras, melhorando a imagem da empresa junto aos investidores e parceiros.

Busque ajuda profissional para o desenvolvimento de um sistema de gestão financeira adequado para a sua empresa.

A análise de crédito dos clientes é uma prática importante para as empresas que desejam evitar possíveis prejuízos com vendas não pagas.

Aqui estão os passos para fazer uma análise de crédito eficiente:

1. Coleta de informações: A primeira etapa é coletar informações sobre o cliente, incluindo dados pessoais, histórico de crédito, faturamento, situação financeira e referências.

2. Verificação de documentação: É importante verificar se a documentação fornecida pelo cliente está correta e atualizada, incluindo CPF, CNPJ e comprovantes de residência e renda.

3. Avaliação do histórico de crédito: Verificar o histórico de crédito do cliente pode ajudar a identificar possíveis problemas de pagamento anteriores ou atrasos em faturas. É possível obter informações de órgãos de proteção ao crédito, como SPC ou SERASA, ou pesquisar em fontes especializadas.

4. Análise da capacidade financeira: Analisar a capacidade financeira do cliente para pagar o valor da compra é essencial. Essa análise pode envolver a verificação do fluxo de caixa, balanços patrimoniais, demonstrações de resultado e outras informações financeiras relevantes.

5. Definição de limite de crédito: Com base nas informações coletadas, é possível definir um limite de crédito apropriado para o cliente, que leve em consideração tanto a capacidade financeira quanto o histórico de crédito.

6. Tomada de decisão: Com base em todas as informações obtidas, é possível decidir se o cliente terá o crédito aprovado ou não. Em alguns casos, pode ser necessário exigir garantias ou pedir formas de pagamento diferenciadas.

7. Monitoramento contínuo: Após a aprovação do crédito, é importante monitorar a situação financeira do cliente de forma contínua, para evitar prejuízos com possíveis inadimplências.

A análise de crédito pode ser feita por meio de ferramentas manuais ou por sistemas informatizados, que ajudam a automatizar o processo e agilizar as decisões.

Em resumo, a análise de crédito dos clientes é um importante instrumento para prevenir riscos financeiros e garantir o sucesso do negócio.

Contratar um contador é fundamental e traz inúmeros benefícios para quem está abrindo uma empresa. O contador é o profissional que possui o conhecimento e a expertise necessários para ajudar a empresa a cumprir todas as obrigações contábeis, fiscais e tributárias exigidas por lei.

Aqui estão algumas razões pelas quais você deve contratar um contador ao abrir sua empresa:

1. Cumprimento de obrigações legais: O contador tem conhecimento profundo das questões legais, tributárias e fiscais, e pode orientá-lo sobre as obrigações e responsabilidades da sua empresa, garantindo que tudo esteja devidamente em conformidade com a legislação.

2. Redução de custos fiscais: Um contador competente pode ajudá-lo a identificar oportunidades legais que reduzam a carga tributária da sua empresa, evitando multas e penalidades decorrentes de erros no recolhimento de impostos.

3. Economia de tempo: O contador pode cuidar de todas as questões contábeis e fiscais da empresa, liberando o empreendedor para se concentrar em outras áreas do negócio, como vendas, marketing e gestão.

4. Melhoria do planejamento financeiro: O contador pode ajudar a empresa a gerenciar melhor suas finanças, fornecendo informações e relatórios contábeis úteis para o planejamento financeiro.

5. Ajuda na tomada de decisão: O contador pode oferecer informações valiosas para uma tomada de decisão mais estratégica e assertiva, contribuindo para o sucesso da empresa.

6. Evita problemas futuros: O contador pode ajudar a evitar futuros problemas fiscais e contábeis por meio do acompanhamento de perto das movimentações financeiras da empresa.

7. Transparência e credibilidade: As informações fornecidas pelo contador permitem maior transparência para instituições financeiras e credibilidade junto aos investidores, tornando sua empresa mais atraente para parcerias comerciais.

8. Análise de dados contábeis: O contador é capaz de gerar relatórios contábeis e financeiros que fornecem informações úteis para o planejamento financeiro e a tomada de decisões estratégicas.

Em resumo, ao contratar um contador, o empreendedor garante o cumprimento das obrigações fiscais e contábeis, contribuindo para a consolidação e crescimento da sua empresa, pois com a sua ajuda é possível realizar uma gestão correta e sustentável da empresa proporcionando informações úteis para a tomada de decisões estratégicas.

Por isso, é importante investir em um excelente serviço contábil para que a empresa possa crescer e se destacar no mercado.

Muitos gestores e empreendedores gostariam de recompensar o desempenho de seus colaboradores, mas ficam inseguros quanto a segurança jurídica desse processo. Vamos entender o que diz a legislação sobre o assunto.

É importante que as empresas que pagam comissões e prêmios possuam formalizadas normas e políticas que descrevam e delimitem cada uma das parcelas, de forma que não haja margem para dúvidas quanto o que é cada uma.

Assim, caso haja algum questionamento judicial, a empresa consegue comprovar que o pagamento do prêmio realmente estava atrelado a uma performance extraordinário e não uma forma de burlar a legislação para o não pagamento de tributos.

Vamos a definição dos conceitos para que não fique dúvidas:

Comissão – valor habitual devido ao vendedor (funcionário) em função de um percentual de venda realizado. Deve-se pagar em folha e recolher todos os encargos e há reflexo do DSR, situação que não foi alterada pela reforma trabalhista.

Premiação – valor devido ao vendedor (funcionário) em função de um eventual desempenho extraordinário do vendedor (funcionário). Não se deve recolher encargos sobre este valor, porém, recomenda-se destacá-lo na folha de pagamento (holerite do funcionário) para que ele tenha clareza de quais parcelas recebidas integram a sua remuneração.

Dados os conceitos iniciais vamos entender o que diz a legislação.

Com a entrada em vigor da reforma trabalhista em novembro de 2017, passou a ser permitido o pagamento de premiações sem integração ao salário, no entanto, ainda existem muitas dúvidas e confusões sobre o tema.

A Lei 13.467 de 2017 alterou o artigo 457 da CLT, nos seguintes termos:

Art. 457 – Compreendem-se na remuneração do empregado, para todos os efeitos legais, além do salário devido e pago diretamente pelo empregador, como contraprestação do serviço, as gorjetas que receber.

§ 1o Integram o salário a importância fixa estipulada, as gratificações legais e as comissões pagas pelo empregador.

§ 2o As importâncias, ainda que habituais, pagas a título de ajuda de custo, auxílio-alimentação, vedado seu pagamento em dinheiro, diárias para viagem, prêmios e abonos não integram a remuneração do empregado, não se incorporam ao contrato de trabalho e não constituem base de incidência de qualquer encargo trabalhista e previdenciário.

(…)

§ 4o Consideram-se prêmios as liberalidades concedidas pelo empregador em forma de bens, serviços ou valor em dinheiro a empregado ou a grupo de empregados, em razão de desempenho superior ao ordinariamente esperado no exercício de suas atividades.

(…)

(destacamos)

Pois bem, o parágrafo 2º do artigo 457 deixa claro que os prêmios não integram o salário nem constituem base de incidência de encargos. Já o parágrafo 4º define o que são prêmios, determinando de maneira expressa que a premiação deve ser necessariamente relacionada a desempenho.

Dessa forma, podemos concluir que a empresa pode pagar premiação aos seus empregados, sem integração destes valores ao salário, desde que a premiação esteja diretamente relacionada a um desempenho superior ao esperado. Para que seja realmente considerado como prêmio, a empresa deve estabelecer critérios claros para os empregados, com metas de desempenho a serem atingidas, podendo utilizar-se de pontuações, de modo que apenas receberão a premiação aqueles que atingirem as metas.

Seguindo esta regra, os valores serão necessariamente variáveis. Em um mês o empregado poderá receber a premiação total, no outro poderá receber valor menor, em outro poderá não receber nada. Essa variação é importante, pois caso todos os empregados recebem os mesmos valores todos os meses, a justiça do trabalho deverá entender tratar-se de salário travestido de prêmio, e certamente determinará a integração do valor ao salário, gerando todos os reflexos e encargos.

Podemos entender que uma premiação não pode ser concedida apenas porque um vendedor realizou uma venda. Isso é a função básica dele e se ele ganhar um percentual desta venda, deveria ser encarado como comissão.

Entretanto, se ele tem uma performance que excedeu ao que se esperava dele, aí sim é concedido premiação.

Outro risco de a premiação configurar salário, ocorre quando a empresa paga um valor muito alto de prêmio, embora a lei seja omissa a este respeito, é necessário pautar-se pelo bom senso e razoabilidade, portanto o prêmio jamais pode ser superior ao próprio salário, tampouco em valor semelhante ao do salário, acontecendo isso a chance de configurar salário é muito grande. Neste aspecto, a empresa deve atentar-se se todas as verbas estão sendo pagas corretamente, tais como horas extras, tempo de espera, adicional noturno etc., pois o prêmio em hipótese alguma compensará a falta de pagamento de qualquer verba devida por lei, ou seja, de nada adianta a empresa pagar um prêmio alto e deixar de pagar as horas extras por exemplo.

Alertamos, portanto, que não se pode confundir salário com premiação, remuneração, horas extras, tempo de espera, adicional noturno, adicional de periculosidade, adicional de insalubridade etc., ou seja, as verbas salariais normais devem fazer parte integrante do holerite de pagamento de forma que o prêmio será um pagamento relativo ao “desempenho superior esperado”.

Além disso, é preciso cuidado para não se confundir premiação com comissão. Pois ao contrário do prêmio, a comissão integra o salário, conforme parágrafo primeiro do artigo 457, transcrito acima.

EXEMPLO 1:

Caso a empresa possua uma média mensal de vendas de 100 mil reais e remunere o empregado/vendedor com base nesse valor, provavelmente tal parcela será considerada como comissão e deverá integrar ao salário para base de cálculo de todas as verbas trabalhistas e previdenciárias. Por outro lado, caso a venda atinja o valor de 200 mil, naquele mês o empregado poderá receber uma premiação, uma vez que se trata de uma venda extraordinária, uma performance superior ao normal.

Dessa forma, importante o empregador estabelecer em norma / regulamento as metas que serão consideradas e remuneradas como comissão e as que serão por premiação, assim estimulará as vendas e não sofrerá com reclamações trabalhistas, ressaltando que o ônus de provar a venda extraordinária que gerou o pagamento da premiação é do empregador.

Ainda, é válido que o empregador crie campanhas de vendas (mensal/semestral) com metas definidas, atingíveis e que não seja recorrente, para que os empregados/vendedores recebam prêmios pelo objetivo atingido.

Quando olhamos para a história vemos que na Idade média com a ascensão da burguesia e crescimento das cidades levando a uma alteração significativa da economia em substituição ao sistema feudal.

Essa mudança leva a um incremento do comércio e novas práticas de atividades mercantis, como por exemplo bancos e seguradoras etc. Nesse fluxo de mudanças aparece o que chamamos de Direito Comercial com o Código de Savary (1673) e depois com o Código Napoleônico (1807)

Na sequência dessas mudanças vem a Revolução Industrial no século IXI que traz um extraordinário desenvolvimento da economia capitalista o que levou o Direito Comercial a dar foco no empresário e empresa, ampliando os conceitos que existiam até então e no século XX nasce a teoria da empresa ampliando o Direito Comercial.

Com o desenvolvimento social ocorrido nestes séculos, o Direito também evoluiu para se adequar as novas demandas da humanidade. E precisamos atentar que como toda ciência o Direito possui uma linguagem própria, através das palavras é que exterioriza a lei que precisará ser interpretada e aplicada ao caso concreto. Sendo de suma importância para o jurista a linguagem, pois é através dela que elabora um embasamento forte e convincente.

Segundo Moreno Martins (2006) a linguagem para o advogado tem um significado muito mais contundente uma vez que a linguagem é o instrumento de trabalho para o advogado. Saber fazer uso desse instrumento na medida adequada é bastante difícil para o profissional do Direito”

Assim, para o mundo acadêmico e técnico a utilização do vocabulário jurídico é de fundamental importância e disso dependerá o sucesso ou o fracasso de uma pretensão jurisdicional.

Acontece que, no dia a dia o conhecimento popular acaba utilizando de maneira incorreta conceitos técnicos e essas acabam se tornando completamento diferentes do seu significado real.

No caso do Direito Comercial ou Empresarial, isso não foi diferente e os conceitos de empresa, empresário e sócio no dia a dia popular acabaram sendo utilizados de maneira equivocadas. No linguajar popular, usa-se empresa como sinônimo de estabelecimento empresarial ou local onde é realizada a atividade empresarial. Outras vezes, empresa é utilizada com o mesmo sentido de sociedade empresária, ou até mesmo, do próprio empresário. Mas, se esse conceito popular está errado, qual seria o conceito correto?

Vamos utilizar como base o que nos diz o Código Civil que incorporou na revisão de 2002 algumas leis do que seria um Código de Direito Empresarial, por falta de legislação própria. Assim, o artigo 966 do Código Civil de 2002 determina que:

“considera-se empresário quem exerce profissionalmente atividade econômica organizada para a produção ou a circulação de bens ou de serviços”.

E o artigo 981 (CC/2002) diz:

“Celebram contrato de sociedade as pessoas que reciprocamente se obrigam a contribuir, com bens ou serviços, para o exercício de atividade econômica e a partilha, entre si, dos resultados.”

Da análise desses dois artigos, podemos então definir que o EMPRESÁRIO é o sujeito ativo da atividade empresarial, assim a própria sociedade é que é Empresário e não o sócio da atividade empresarial. O explorador da atividade empresarial é a pessoa jurídica. O empresário (a sociedade empresária) é diferente das pessoas que o constituem.

Uma sociedade empresária é um EMPRESÁRIO, com autonomia patrimonial, deveres e responsabilidades, esta sociedade é composta por sócios que não adquirem personalidade jurídica da sociedade.

A SOCIEDADE é feita pela união de esforços com aquisição jurídica que se dá através da celebração do contrato e adquire personalidade jurídica quando faz o devido registro do contrato. A SOCIEDADE nasce a partir de um contrato

Já o SÓCIO é a denominação que recebe cada uma das partes de um contrato de sociedade. Assim sendo, SÓCIO é aquele que detém uma fração de qualquer sociedade empresarial

A dificuldade do entendimento desses conceitos é tão grande que os próprios legisladores cometem erros nas definições na criação das leis, isso ocorre, porque a maioria desses legisladores não são entendedores do Direito, assim a própria legislação apresenta falhas na utilização do conceitos, utilizando-se de conceitos não técnicos (conhecimento comum), citamos alguns exemplos:

Mas as decisões legais condizem com o que está definido do Código Civil, conforme um julgado do STJ, trecho do REsp 785.101/MG, Rel. Min. Luis Felipe Salomão, 4ª. Turma, j. 19.05.2009, DJe 01.06.2009:

(…) 5. A pessoa física, por meio de quem o ente jurídico pratica a mercancia, por óbvio, não adquire a personalidade desta. Nesse caso, comerciante é somente a pessoa jurídica, mas o civil, sócio ou preposto, que a representa em suas relações comerciais. Em suma, não se há confundir a pessoa, física ou jurídica, que pratica objetiva e habitualmente atos de comércio, com aquela em nome da qual eles são praticados. O sócio da sociedade empresária não é comerciante, uma vez que a prática de atos nessa qualidade é imputada à pessoa jurídica à qual está vinculada, esta sim, detentora de personalidade jurídica própria. Com efeito, deverá aquele sujeitar-se ao Direito Civil comum e não ao Direito Comercial, sendo possível, portanto, a decretação de sua insolvência civil.

CONCLUSÃO

O objetivo desse artigo foi apenas elucidar conceitos que são utilizados de maneiras equivocadas e passar a utilizar os conceitos definidos no Código Civil. E dessa forma eliminar a confusão dos conceitos de empresa, sócio e empresário.

O EMPRESÁRIO é aquele definido pelo art. 966, podendo ser empresário individual (pessoa física), sociedade empresária (pessoa jurídica) ou EIRELI (pessoa jurídica); o SÓCIO é a pessoa física ou jurídica que compõe o empresário. O empresário é o gênero; o sócio a espécie.

EMPRESA é a atividade econômica organizada exercida profissionalmente para produção e circulação de bens e serviços. Ou seja, empresa é igual à atividade econômica em si mesma, mas não qualquer uma: somente aquela organizada para produção ou circulação de bens e serviços.

MORENO, Cláudio; MARTINS, Túlio. Português para convencer: comunicação e persuasão em Direito. São Paulo: Ática, 2006.

Todo Microempreendedor Individual (MEI) e Empresário que tem uma empresa no Simples Nacional (SN) exerce dois papéis, o de empresário (Pessoa Jurídica) e o de cidadão (Pessoa Física). É importante saber essa diferenciação para não cometer erro ao fazer a declaração do Imposto de Renda

Como cidadão, dependendo dos rendimentos, deve apresentar a Declaração de Imposto de Renda Pessoa Física (DIRPF).

Já como MEI ou como SN, além de fazer, mensalmente, o pagamento do DAS, e ainda tem que entregar a a Declaração Anual do Simples Nacional (DASN-SIMEI). Como o nome indica, essa declaração deve ser realizada uma vez ao ano.

ATENÇÃO: O MEI que não apresentar a declaração no prazo está sujeito à multa de até 20% do valor dos tributos declarados e pode ter o CNPJ do MEI cancelado definitivamente.

PRÓ-LABORE X DIVIDENDOS

O pró-labore é a remuneração mensal do sócio administrador da empresa, que recebe pelo trabalho que desempenha dentro do negócio. Ou seja, pró-labore é um nome diferente para o salário dos donos, inclusive é emitido um contracheque mensalmente e pago diretamente para os empreendedores, assim como é feito para os funcionários. Além disso, os dados desse holerite são processados na folha de pagamentos mensal e informados ao fisco na entrega de obrigações acessórias. Como o pró-labore é um salário decorrente do trabalho realizado pelo sócio para a empresa, ele também gera uma contribuição previdenciária e o Imposto de Renda Retido na Fonte.

A Distribuição de Lucros nada mais é que os valores dos lucros da organização distribuídos entre as partes competentes, ou seja: sócios, investidores ou dividendos e etc. O recebimento desse valor é a forma do empreendedor ser compensado por ter o seu dinheiro aplicado na empresa e por ter assumido os riscos do empreendimento. Diferente do pró-labore, a Distribuição de Lucros não tem periodicidade fixa e pode até não ocorrer, caso o negócio obtenha prejuízo ao longo do tempo. Na distribuição de lucros não ocorrem tributos ou contribuições, uma vez que o imposto de renda não ocorre, pois os valores já foram tributados com imposto de renda de pessoa jurídica e outros impostos quando a empresa gerou o faturamento. Quanto ao INSS, não é arrecadado pois a distribuição de lucros não é uma remuneração pelo trabalho, mas um direito de sócios sobre o qual eles não precisam contribuir para a Previdência

IMPORTÂNCIA DA CONTABILIDADE

Tanto na distribuição de lucros quanto no pró-labore é necessário realizar o registro na contabilidade da empresa. Esse registro precisa conter a ocorrência e os impactos dela sobre os resultados contábeis e financeiros. Além dos valores, os lançamentos precisam mostrar a origem e o destino dos fatos geradores, assim como os históricos.

COM A CONTABILIDADE DA EMPRESA FEITA, FICA FÁCIL SABER O LUCRO DA EMPRESA E COM ISSO PODERÁ SER FEITA A DISTRIBUIÇÃO PARA OS SÓCIOS SEM LIMITAÇÕES.

Se não tiver Contabilidade a possibilidade é fazer a tributação de acordo com os percentuais de presunção que a Receita Federal disponibiliza para as empresas do lucro presumido.

Veja o passo a passo para declarar seu IR – No caso de não ter Contabilidade

Calcule o lucro evidenciado do seu negócio: pegue a receita total bruta anual e subtraia as despesas feitas durante o ano (água, luz, telefone, compra de mercadoria, aluguel de espaço, entre outras). Guarde esses valores para cálculos seguintes.

Calcule a parcela isenta, ou seja, a fração da sua receita que não será tributada. O percentual depende do tipo de atividade do seu negócio e corresponde a:

Se o contribuinte tem um contador que faz a escrituração contábil da sua microempresa, o lucro apurado pelo profissional é o rendimento isento que deve ser declarado no IR. Mas se a pessoa não tem um contador, deve apurar o seu rendimento isento pela regra do lucro presumido. Essa regra determina que o lucro presumido é sempre limitado a um percentual fixo da sua receita, conforme o tipo de atividade do negócio:

Para uma empresa no Simples Nacional, a conta é um pouquinho mais complicada:

Receita Bruta do período X Fator de Presunção = Base Presumido

Base Presumida – IRPJ devido no SN no período = VALOR ISENTO DE DIVIDENDOS

Sem contabilidade para comprovar o lucro, só pode incluir como rendimento isento os percentuais previstos na lei como lucro presumido. Por isso, o MEI e SN deve fazer a contabilidade para pagar menos Imposto de Renda.

Ficou confuso? Veja um exemplo prático:

A empresa faturou R$60.000 no ano e faz parte do setor de comércio, portanto, o primeiro passo é multiplicar:

R$60.000 x 8% = R$4.800, guarde esse valor, pois ele será usado na declaração do IRPF na seção de “Rendimentos Isentos – Lucros e Dividendos Recebidos pelo Titular”.

As despesas anuais ficaram em R$15.000, então, agora é só fazer o cálculo final:

R$60.000 – R$4.800 – R$15.000 = R$40.200 e como esse valor está acima do mínimo exigido pela Receita Federal, esse valor será usado na declaração do IRPF na seção de “Rendimentos Tributáveis Recebidos de PJ pelo Titular”

Como ser isento de imposto de renda IRPF como MEI independentemente do valor do lucro auferido

Tendo uma ESCRITURAÇÃO CONTÁBIL tudo muda, porque NÃO EXISTE LIMITE MÁXIMO PARA O LUCRO ISENTO na hora de declarar a renda como pessoa física. Ou seja, todos os lucros obtidos pela empresa MEI poderão ser lançados como rendimentos isentos e não tributáveis.

Nesse caso, o microempreendedor precisará dos serviços de um escritório de contabilidade ou de um contador para produzir um Informe de Rendimentos. Isso é necessário para declarar exatamente qual foi o lucro da empresa, bem como o que foi repassado à pessoa física titular do MEI (pró-labore) no ano.

Nesse artigo falaremos da Regra Geral, pois em alguns casos a Receita Federal poderá criar regras específicas.

QUAL O ACRÉSCIMO NO PARCELAMENTO NORMAL DO IMPOSTO DE RENDA ANUAL?

1ª Parcela do IRPF: sem acréscimos

2ª Parcela do IRPF: Juros de 1% sobre o valor da 1ª parcela

A partir da 3ª Parcela do IRPF: Juros de 1% sobre o valor da 1ª parcela + Taxa Selic (acumulada até o mês anterior)

E NO CASO DE NÃO PAGAR O IMPOSTO NO PRAZO DEVIDO, O QUE ACONTECERÁ?

Nesse caso haverá cobrança de MULTA + JUROS

CÁLCULO DA MULTA DE MORA (acréscimos legais)?

1º) Calcula-se o percentual da multa de mora a ser aplicado:

· 0,33% por dia de atraso, limitado a 20%.

· O número dos dias em atraso é calculado somando-se os dias, iniciando-se a contagem no primeiro dia útil a seguir do vencimento do tributo, e finalizando-a no dia em que ocorrer o seu pagamento. Se o percentual encontrado for maior que 20%, abandoná-lo e utilizar 20% como multa de mora.

2º) aplica-se o percentual da multa de mora sobre o valor do tributo ou contribuição devido.

CÁLCULO DO JUROS DE MORA (acréscimos legais)?

1º) Calcula-se o percentual dos juros de mora:

· Soma-se a taxa Selic desde a do mês seguinte ao do vencimento do tributo ou contribuição até a do mês anterior ao do pagamento, e acrescenta-se a esta soma 1% referente ao mês de pagamento.

· Não há cobrança de juros de mora para pagamentos feitos dentro do próprio mês de vencimento Ex: tributo vence em 14/11, se pagar até 30/11, não pagará juros de mora, apenas a multa de mora.

2º) Aplica-se o percentual dos juros de mora sobre o valor do tributo ou contribuição devido.

O que é Saúde e Segurança do Trabalho (SST)?

A saúde e segurança do trabalho é uma área especializada em cuidar da saúde dos colaboradores e em prevenir acidentes de trabalho. Por ser uma área extremamente técnica, normalmente se tem uma equipe dedicada a este trabalho.

A SST, assim como os setores de DP e RH, também conta com legislações e normas específicas que precisam ser observadas pelas empresas e colaboradores, logo, antes mesmo do eSocial já se tinha ou se tem muita preocupação com as questões que envolvem a saúde e segurança. A atuação do setor, geralmente é liderado por um Engenheiro ou Técnico de Segurança do Trabalho

Por que a SST é importante?

Promover a saúde e segurança dos trabalhadores no exercício de suas funções é uma ferramenta importante de gestão.

É por meio da SST que se torna possível identificar possíveis focos de perigo, criar estratégias de prevenção e procedimentos para tornar o ambiente de trabalho um local seguro para os trabalhadores. Estas medidas evitam que acidentes não se repitam ou nem cheguem a acontecer.

Dessa forma, cabe ao responsável pelo setor de SST na empresa não apenas resolver situações pontuais do dia a dia, mas também, criar um sistema que preserve a segurança e a saúde do trabalhador, baseado nos pilares determinados pela Organização Internacional do Trabalho. Estes pilares são:

Benefícios da SST

A implantação e a observação das medidas de prevenção estabelecidas pela SST promovem os seguintes benefícios:

● Aumento da produtividade: o trabalhador tem a tranquilidade de exercer suas funções em um ambiente totalmente seguro e propício para suas tarefas do dia a dia.

● Redução de custos operacionais: o ambiente de trabalho seguro diminui o risco de acidentes de trabalho e o surgimento de doenças ocupacionais. Além disso, é ideal para diminuir o absenteísmo e o afastamento por motivos de saúde.

● Valorização no mercado: uma empresa que oferece condições de trabalho ideais aos seus funcionários é mais bem vista no mercado, atraindo e retendo os melhores talentos para formar equipes de alta performance.

● Cumprimento das leis: a empresa que se atenta às normas SST cumpre as determinações das normas regulamentadoras.

Quem está obrigado?

Toda empresa independente do seu porte está submetida ao eSocial e as normas de Saúde e Segurança do Trabalho (SST), visto que todo empregador tem a responsabilidade de cuidar da saúde e segurança de seus colaboradores, logo os empregadores estão sujeitos as normas de SSTE e consequentemente ao eSocial.

Vamos entender algumas nomenclaturas da SST

É o documento que onde são registradas as condições ambientais onde os trabalhadores estão exercendo suas atividades.

Logo, se existem riscos ambientais na empresa e os colaboradores de alguma forma estão expostos a esses riscos, é necessário que seja feito uma espécie de mapeamento dos possíveis riscos, onde estes sejam registrados no LTCAT.

A partir desse mapeamento os profissionais de SST terão condições de adotar ações de prevenção de doenças ocupacionais e acidentes de trabalho, inclusive, para efeito de aposentadoria especial a depender dos riscos aos quais os trabalhadores estejam expostos, tais como físicos, químicos, ergonômicos, dentre outros.

Falando em aposentadoria especial, é importante mencionar que o LTCAT tem um papel fundamental na elaboração do PPP, que é o perfil profissiográfico previdenciário. É nesse documento que são registradas todas as informações inerentes à vida laboral do colaborador, inclusive, de possíveis exposições a agentes nocivos para efeito de aposentadoria especial.

Tem por objetivo fixar medidas que visem a eliminação, redução ou pelo menos o controle dos riscos existentes na empresa e garantir assim a integridade da saúde dos trabalhadores.

É regulamentado pela NR 7, que determina que os empregadores de um modo geral realizem uma série de exames médicos ao longo do contrato de trabalho, afim monitorar a saúde do funcionário e quem sabe possíveis agravamentos da sua saúde devido ao desempenho das funções.

Logo, durante todo o contrato de trabalho a empresa deve realizar exames médicos desde a contratação, com o exame admissional, passando pelos exames periódicos/complementares, até o desligamento do colaborador com o exame demissional.

Lembrando que devem ser realizados exames, inclusive, de retorno de afastamento como no caso da licença-maternidade, e também de mudança de riscos ocupacionais, quando o trabalhador é transferido.

O eSocial é um projeto do governo federal que tem como objetivo centralizar as informações trabalhistas, previdenciárias e tributárias do empregador em relação aos seus empregados em um único sistema virtual.

As informações do SST também foram incluídas dentre outras informações a serem enviadas

A SST conta com inúmeros documentos e normas regulamentadoras que orientam as ações e medidas que devem ser adotadas na empresa, porém, o eSocial exigir o envio de apenas três eventos, são eles:

Apesar da simplificação do eSocial em relação aos eventos da SST, sabemos que o volume e detalhamentos dos dados que serão exigidos são bem expressivos, logo, é de suma importância que as empresas tenham equipes preparadas em relação ao conhecimento das normas de saúde e segurança do trabalho, mas não somente isto.

É fundamental que as organizações disponham de tecnologia adequada para o cumprimento de tudo que o eSocial exige, por isso, ter uma solução integrada como as que envolvem folha de pagamento, gestão de pessoas e SST será fundamental para o bom gerenciamento de dados e assim evitar multas, que por acaso, em relação a SST são altíssimas.

S-2210 – Comunicação de Acidente de Trabalho – CAT

Com a obrigatoriedade para o empregador, o mesmo deverá transmitir a CAT através do evento S-2210 e não mais por outros meios. Assim, a geração e transmissão da CAT pelo evento S-2210 deve ocorrer exclusivamente por um software habilitado que seja capaz de gerar o XML com os dados definidos nos leiautes do eSocial e que também esteja apto para assinar digitalmente com uso de certificado digital do empregador esse arquivo eletrônico e transmitir via webservices para o portal do governo.

O número da CAT é representado pelo número do recibo deste evento com a entrada do eSocial, número este que deve ser utilizado para se fazer referência a uma CAT de origem, nos casos de reabertura também.

S-2220 – Monitoramento da Saúde do Trabalhador

O Manual de Orientação do eSocial – MOS, traz alguns detalhes importantes sobre o envio do ASO no eSocial. O ASO é um dos mais importantes documentos da área de SST, sendo o evento que detalha as informações relacionadas ao monitoramento da saúde do trabalhador, por meio de avaliações clínicas, durante todo seu vínculo laboral.

Dentro do ASO são informados os exames médicos de monitoramento da saúde do trabalhador, de acordo com as Normas Regulamentadoras – NRs e outros, como os testes complementares. No ASO também deve ser informado quaisquer exames previstos como obrigatórios na legislação trabalhista e aqueles indicados no Programa de Controle Médico de Saúde Ocupacional – PCMSO, que irá variar de acordo com o risco que o trabalhador está exposto em cada função.

S-2240 – Condições Ambientais do Trabalho – Agentes Nocivos

O evento S-2240 é a respeito dos riscos no ambiente de trabalho, voltado apenas para funcionários. Através dele serão prestadas informações sobre as condições ambientais de trabalho de cada colaborador. Essas informações comporão o Perfil Profissiográfico Previdenciário – PPP do mesmo.

De acordo com o MOS, a exposição do colaborador é o risco que ocorre ao ser exposto a um dos agentes nocivos, previstos no anexo IV do Regulamento da Previdência Social, assim, através do evento S-2240 é que são informados os riscos previdenciários que o trabalhador estará exposto, quais são as medidas de controle, bem como a proteção que a empresa utiliza.

O documento que deve ser utilizado para preencher o evento de SST S-2240 do eSocial é o Laudo Técnico das Condições Ambientais do Trabalho – LTCAT, sendo o documento oficial para preencher o PPP e, consequentemente é o documento oficial para preencher o eSocial.

A partir do momento em que você vende uma casa ou um apartamento, se o valor da negociação for maior do que aquele que você pagou na compra, a Receita Federal irá avaliar que você teve um lucro e sobre esse lucro ela irá cobrar o Imposto de Renda, conhecido também como Ganho de Capital pois é cobrado sobre a valorização do bem.

Como o próprio nome indica, o ganho de capital se caracteriza em todos os casos em que os contribuintes têm acréscimos em suas finanças e aumentam seu capital.

O conceito define o valor que é recebido a mais em um bem em relação ao seu preço de compra, ou seja, o montante que ultrapassa a quantia utilizada na aquisição.

Ao vender um imóvel se faz necessário fazer essa apuração do Ganho de Capital através de um programa da Receita Federal chamado GCAP

GCAP é o nome dado ao programa da Receita Federal para declaração, por parte do contribuinte, do chamado Ganho de Capital. Através dele, uma pessoa física informa ao Fisco qualquer acréscimo que tenha tido em seu patrimônio e, portanto, qualquer lucro com alienação, troca ou venda de algum bem como automóvel ou imóvel; com alguma sociedade firmada no mesmo ano-exercício ou semelhante.

Atualmente, as alíquotas de ganho de capital são assim:

Importante é que só a diferença de valor entre o que você pagou e o que você ganhou que será tributada. O GCap faz esse trabalho automaticamente.

O GCAP deve ser preenchido e entregue, no máximo, até o último dia no mês posterior à venda do imóvel.

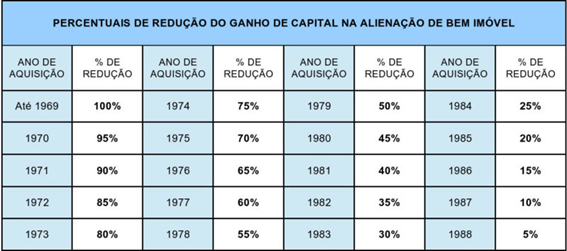

Importante: Imóvel comprado entre 1969 e 1988 possui redução do percentual da alíquota.

Não há nada no regulamento do imposto sobre a renda que conceda isenção ao portador de doença grave no caso de ganho de capital. Sendo assim, nessa situação, a isenção não acontece.

O benefício de isenção apenas é concedido sobre os proventos relativos à aposentadoria, reforma ou pensão. Os demais rendimentos recebidos pelo contribuinte portador de doença grave são tributados, inclusive o ganho de capital.

A sucessão hereditária ocorre no instante da morte do “de cujus” (falecido). Com a abertura da sucessão os herdeiros, legítimos ou testamentários, passam a ser proprietários e possuidores dos bens que integram o acervo hereditário, sem necessidade de realizar qualquer ato. Pelo processo de inventário judicial ou por escritura pública extrajudicial, se apuram os bens deixados, para fins de partilha entre os sucessores.

Ao término do inventário, deve ser preenchida a Declaração de Bens e Direitos da Declaração Final de Espólio na qual será informada, em relação a cada bem ou direito, a parcela que corresponder a cada beneficiário, identificado por nome e número de inscrição no Cadastro de Pessoas Físicas (CPF).

No item “Situação na Data da Partilha”, os bens ou direitos devem ser informados pelo valor, constante na última declaração apresentada pelo de cujus, atualizado até 31/12/1995, ou pelo valor de aquisição, se adquiridos após essa data. No item “valor de transferência”, deve ser informado o valor pelo qual o imóvel, ou cada parte deste, será incluído na declaração de bens e direitos do respectivo beneficiário.

A transferência dos bens e direitos pode ser efetuada:

A opção por qualquer dos critérios de avaliação mencionados deverá ser informada na Declaração final de espólio, sendo vedada a sua retificação.

No caso de transferência pelo valor constante na última declaração de bens do de cujus, não há ganho de capital a ser apurado. Por outro lado, estão sujeitas à apuração do ganho de capital as operações que importem transferência quando for efetuada por valor superior à declaração do falecido.

Para lembrar a alíquota incidente sobre o ganho de capital até 2015 é de 15%. A partir de 2016, incidirão as seguintes alíquotas sobre o ganho de capital:

O imposto de renda, se devido, era pago pelo inventariante até 30 (trinta) dias do trânsito em julgado da decisão judicial da partilha, sobrepartilha ou adjudicação ou lavratura da escritura pública. Contudo, a IN RFB 1620 de 19.02.2016 alterou a data de pagamento para a data prevista para a entrega da Declaração Final de Espólio.

Temos que salientar que em algumas hipóteses é mais vantajoso transferir o imóvel para o herdeiro pelo valor de mercado e não pelo da última declaração do de cujus.